本文介绍了房地产增值税预缴的计算过程。预缴增值税是房地产企业必须面对的一项税务工作,其计算涉及多个因素,包括销售额、扣除项目等。本文详细解释了预缴增值税的计算方法和步骤,帮助读者了解如何准确计算预缴增值税,确保企业税务合规。摘要字数控制在100-200字以内。

本文目录导读:

随着房地产市场的持续繁荣与发展,房地产交易日益频繁,涉及到的税务问题也逐渐受到广泛关注,房地产增值税预缴计算是房地产企业及购房者关注的热点问题之一,本文旨在为读者详细介绍房地产增值税预缴计算的相关知识,帮助大家更好地理解和应对相关税务问题。

房地产增值税概述

房地产增值税是指在房地产交易过程中,对房地产的增值部分征收的一种税收,在房地产转让、销售等环节中,根据税法规定,需要缴纳相应的增值税,增值税的预缴,是指在房地产交易过程中,按照一定比例预先缴纳一部分税款,待交易完成后,再根据实际交易金额和税率进行结算。

预缴计算方式

房地产增值税预缴计算涉及的因素较多,主要包括房地产交易金额、税率、扣除项目等,下面详细介绍预缴计算的主要步骤和注意事项。

1、确定交易金额

房地产交易金额是预缴计算的基础,在预缴时,需要根据合同金额或其他认定方式确定交易金额,对于非货币性交易,如房产置换等,需要评估双方交易的房地产价值,以确定交易金额。

2、确定税率

税率是影响预缴金额的重要因素,根据税法规定,不同地区的税率可能有所不同,在进行预缴计算时,需要了解当地的税率政策,还需关注税率的调整情况,以便及时调整预缴金额。

3、扣除项目

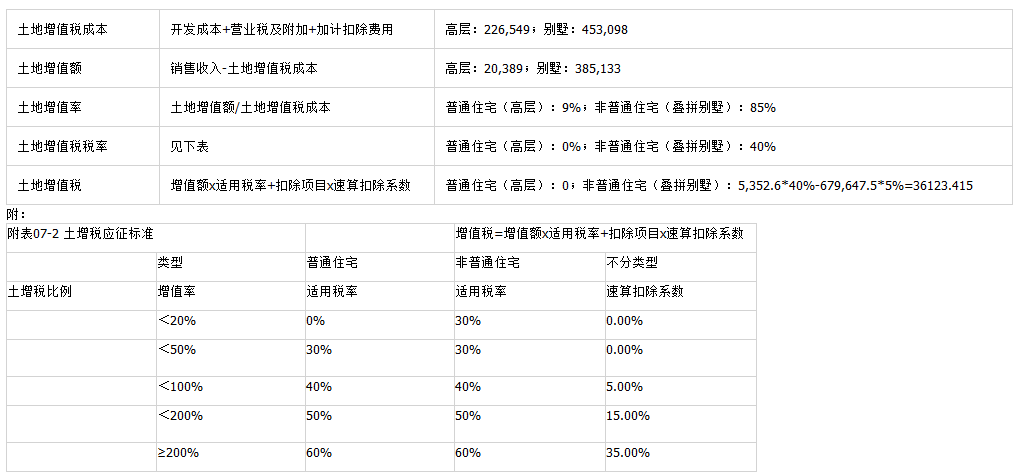

在预缴计算过程中,一些扣除项目可以降低预缴金额,土地增值税可以在一定条件下进行抵扣,一些地区还允许扣除相关费用,如房屋维修基金、契税等,了解这些扣除项目,有助于降低预缴金额。

预缴计算实例

为了更好地理解预缴计算过程,以下是一个简单的实例:

假设某购房者购买了一套价值500万元的房产,当地税率为5%,允许扣除房屋维修基金为10万元,在进行预缴计算时,首先确定交易金额为500万元;了解当地税率为5%;扣除房屋维修基金10万元,根据这些因素,预缴金额=500万元×5%-10万元=20万元,这意味着购房者需要预先缴纳20万元的增值税,待交易完成后,根据实际交易金额和税率进行结算。

注意事项与建议

在进行房地产增值税预缴计算时,需要注意以下几点:

1、关注税收政策变化:税收政策可能会随着时间和经济形势的变化而调整,在进行预缴计算时,需要关注最新的税收政策,以便及时调整预缴金额。

2、保留相关凭证:在预缴增值税时,需要保留相关凭证,如购房合同、支付凭证等,这些凭证在税务结算时具有重要的证明作用。

3、咨询专业人士:在进行预缴计算时,如遇复杂情况或不确定因素,建议咨询专业人士,如税务专员或会计师等,以确保计算的准确性和合法性。

4、提高税务意识:房地产企业及购房者应提高税务意识,遵守税法规定,诚信纳税,合理利用税收优惠政策,降低税务成本。

房地产增值税预缴计算是房地产企业及购房者在房地产交易过程中需要关注的重要问题,本文详细介绍了房地产增值税预缴计算的相关知识,包括概述、计算方式、实例及注意事项等,希望读者通过本文能够更好地理解和应对房地产增值税预缴问题,为自身的房地产交易提供有益的参考。

湘ICP备19019286号-1

湘ICP备19019286号-1

还没有评论,来说两句吧...